Finanční nároky na založení firmy

Nejčastější formou společnosti jsou: s. r. o. (GmbH) a akciová společnost (AG). Pro vznik akciové společnosti je zapotřebí minimálně 5 fyzických či právnických osob a minimální základní kapitál 50 000 €. Nejrozšířenější společností je GmbH. Základní kapitál musí být nejméně 25 000 €. Polovina z uvedené částky může být věcné povahy. Společnost může založit i pouze jedna osoba, která ručí pouze do výše vloženého kapitálu. Podíly ve společnosti lze převádět pouze prostřednictvím notářských dokladů, nejsou obchodovatelné na burze. Při zapsání do obchodního rejstříku se stává společnost právnickou osobou.

S cílem pomoci drobným podnikatelům a živnostníkům umožňuje německá legislativa od července 2008 založit Mini GmbH. Takovou společnost může jednotlivec založit pouze za 1 €. Každoročně však musí být vyčleněna čtvrtina ročního zisku na zvýšení základního kapitálu, a to až do hodnoty 25 000 €. Toto opatření má příznivý dopad na ekonomiku a pomáhá drobnému podnikání.

Jak vysoké daně platí Němci?

Německo se člení na tři správní úrovně: stát, spolkové země a obce. Vybírané daně na krytí veřejných výdajů se rovněž dělí na tyto tři úrovně. Daňové zatížení je v Německu dlouhodobě stabilní. Celkové daňové zatížení v Německu je dlouhodobě stabilní (v roce 2004 činilo 38 % k HDP, v roce 2008 činilo 36,5 % k HDP). Ve srovnání s ostatními členskými zeměmi OECD je celkové daňové zatížení mírně nadprůměrné.

-

Daň z příjmu fyzických osob

Sazby daně z příjmu se v Německu snižují. Ještě v roce 1998 byla horní sazba daně 53 %. K mírnému snížení daňové povinnosti došlo i pro rok 2010. Důvodem je rozšíření daňových pásem (např. v letošním roce se neplatí daň do příjmu 8 004 €, v roce 2009 do 7 834 €). Nižší sazbě daně tak podléhá vyšší část příjmu. Zdanění je progresivní. Čím vyšší příjem, tím vyšší efektivní zdanění. Mimo daň z příjmu fyzických osob musí občané odvádět příspěvek solidarity, který činí 5,5 % ze sazby daně. Při sazbě daně 42 % činí příspěvek solidarity 2,31 % (tj. 5,5 % ze 42 %). Celková sazba daně tak činí 44,31 %. V Německu je poměrně značné progresivní zdanění a daňových sazeb je hned několik:

- 0 % do příjmu 8 044 €

- 14 % při příjmu 8 005 €, při každém zvýšení daňového základu o 1 000 € se zvyšuje sazba daně o 1,88 % až do příjmu 13 469 €, kdy platí sazba daně ve výši 24 %

- 24 % při příjmu 13 469 €, při každém zvýšení daňového základu o 1 000 € se zvyšuje sazba daně o 0,46 % až do příjmu 52 882 €

- 42 % při příjmu od 52 883 € do 250 730 €

- 45 % při příjmu nad 250 731 €

Výpočet daňové povinnosti je v Německu poněkud náročnější. Pro každé daňové pásmo je totiž zákonem stanovena vlastní formule výpočtu daně.

Ukázka výpočtu daně v Německu při příjmu 12 000 €

| základ daně činí 12 000 € | |

| daň činí 705 € | |

| (912,17 * y + 1 400) * y, kde y = (12 000 - 8 004) / 10 000 = 0,3996 | |

| (912,17 * 0,3996 + 1 400) * 0,3996 | |

| efektivní míra zdanění činí 5,9 % ((705 / 12 000) * 100) |

Efektivní zdanění v Německu při základu daně 12 tisíc € činí 5,9 %. Nutno podotknout, že pro příjmy v jednotlivých daňových pásmech se vzorec pro výpočet daně liší. V přiložené tabulce je uvedeno efektivní zdanění u jednotlivých příjmů.

Efektivní zdanění u jednotlivých příjmů

| Zdanitelný příjem (v €) | Daň (v €) | Efektivní zdanění (v %) |

|---|---|---|

| 8 000 | 0 | 0 |

| 12 000 | 705 | 5,9 |

| 18 000 | 2 171 | 12,1 |

| 24 000 | 3 815 | 15,9 |

| 40 000 | 9 007 | 22,5 |

| 60 000 | 17 028 | 28,4 |

-

Daň z příjmu právnických osob

Sazba daně byla v posledních letech postupně snižována. Nejdříve v roce 2001 byla snížena na 25 % a následně v roce 2008 byla snížena na 15 %. Dále je zapotřebí hradit živnostenskou daň (její výši určují místní orgány) a příspěvek solidarity. Celková efektivní daňová sazba tak činí cca. 29 %.

-

Daň z přidané hodnoty

Základní sazba DPH 19 % a snížená činí 7 %. Na některé výrobky je v Německu uvalena nulová sazba daně.

-

Sociální a zdravotní pojištění

Celkové odvody na pojistném jsou v Německu jedny z nejvyšších v EU. Nejvyšší jsou v Česku a Itálii.

- odvody na důchodovém pojištění činí 19,9 % (zaměstnanec i zaměstnavatel 9,95 %)

- odvody na zdravotním pojištění činí 13,3 % (zaměstnanec i zaměstnavatel 6,65 %)

- odvody za pojištění nezaměstnanosti činí 3,3 % (zaměstnanec i zaměstnavatel 3,3 %)

- odvody na nemocenském pojištění činí 1,7 % (zaměstnanec i zaměstnavatel 0,85 %)

Prameny:

The Worldbank – Doing Business 2010

OECD FACTBOOK 2009 and OECD Tax Database

The Worldbank – Doing Business 2010

European Commission, Taxation and Customs Union

Všechny díly včetně dalších zemí najdete v sekci Seriály.

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

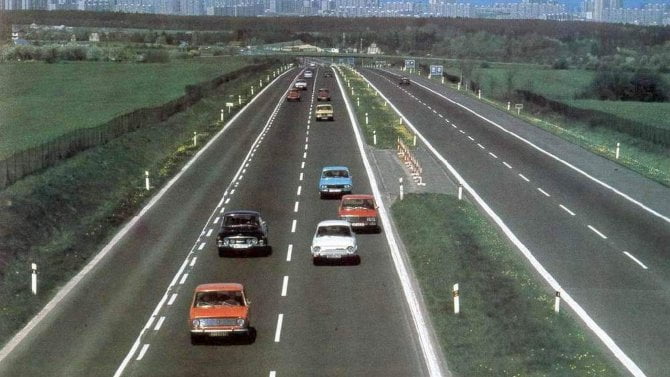

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme