Od ledna 2011 platí daňový řád, který mění termíny pro podání daňových přiznání. V daňovém řádu se mění počátek lhůty pro podání daňového přiznání, což má fakticky za následek, že daňové přiznání k dani z příjmu fyzických osob za rok 2010 musí být podáno a daň zaplacena do 1. dubna 2011. Občané, kterým daňové přiznání zpracovává daňový poradce, nebo mají povinnost ze zákona mít ověřenou závěrku auditorem, musí daňové přiznání za rok 2010 podat a daň zaplatit do 1. července 2011. Jestliže nám bude daňové přiznání zpracovávat daňový poradce, tak je nutné doručit do 1. dubna 2011 na finanční úřad plnou moc. Neodevzdání a nezaplacení daně včas přináší řadu problémů.

- Stáhněte si přiznání k dani z příjmů včetně příloh.

Kdo musí mít účetní závěrku ověřenou auditorem?

Povinnost mít ověřenu účetní závěrku auditorem je upravena v zákoně o účetnictví. Tuto povinnost máte, jestliže splňujete dvě z uvedených tří podmínek:

- bilanční suma převyšuje 40 mil. korun

- roční úhrn čistého obratu převyšuje 80 mil. korun

- průměrný přepočtený stav zaměstnanců je vyšší než 50

Jak vysoká je pokuta?

V případě, že není daňové přiznání nebo dodatečné daňové přiznání podáno včas a toto zpoždění je delší než 5 pracovních dní, potom je správcem daně předepsána pokuta dle § 250 daňového řádu ve výši 0,05 % vyměřené daně nebo daňového odpočtu nebo 0,01 % daňové ztráty, nejvíce však 5 % vyměřené daně, odpočtu nebo ztráty. Maximální pokuta může být 300 tisíc Kč. Oproti minulému roku došlo tedy ke snížení stropu pro uložení pokuty, když v roce 2010 bylo možné uložit pokutu ve výši 10 % vyměřené daně. Současně je však daňovým řádem stanovená minimální pokuta, která činí 500 Kč. Dlužnou pokutu předepíše správce daně platebním výměrem a pokuta je splatná do 30 dní od dne oznámení platebního výměru.

- Stáhněte si přehledy o příjmech a výdajích.

Jak vysoké je penále za nižší daň?

V § 251 daňového řádu je upravena situace, kdy jsme zaplatili nižší daň a následně nám je správcem daně daň doměřena. V tomto případě činí penále z částky doměřené daně ve výši 20 %. Správce daně přitom rozhodne o povinnosti uhradit penále v rámci dodatečného platebního výměru a současně penále předepíše do evidence daní. Penále je splatné ke stejnému dni jako doměřená daň.

Kdy může spráce daně dle daňového řádu daň doměřit? Lhůta pro doměření daně je stanovena v § 148 daňového řádu. Daň nelze stanovit po uplynutí lhůty pro stanovení daně, která činí 3 roky. Lhůta pro stanovení daně počne běžet dnem, v němž uplynula lhůta pro podání řádného daňového tvrzení, nebo v němž se stala daň splatnou. V daňovém řádu tedy dochází k přesné definici prekluzivní lhůty pro doměření daně.

Dle zákona o správě daní a poplatků se často lhůta pro doměření daně vykládala jako 3+1 a prakticky se tak často počítalo se čtyřletou lhůtou. Daňové přiznání k dani z příjmu fyzických osob za rok 2010 musí být podáno do 1. dubna 2011 a tímto dnem tedy začíná běžet lhůta pro doměření daně za rok 2010 a běží až do 31. března 2014. Lhůta pro výběr již vyměřené daně je nadále šestiletá a dá se prodlužovat. Lhůta pro vybrání již vyměřené daně je upravena v § 160 daňového řádu.

- Ptejte se v daňové poradně.

Pozdní úhrada = úroky z prodlení

Daně jsou v Česku splatné ke dni, kdy musí být odevzdáno daňové přiznání. Daňové přiznání k dani z příjmu fyzických osob za rok 2010 musíme podat do 1. dubna 2011 a k tomuto termínu musí být uhrazena i vypočtená daň z příjmu. Protože daňový řád fakticky zavedl pětidenní lhůtu pro bankovní převod vyměřené daně, tak stačí provést bankovní transakci v poslední den splastnosti daně. Pět dní je dostatečně dlouhá doba na převod částky. Ještě v roce 2010 se fakticky daň musela platit v třídenním předstihu, aby byla včas na účtu správce daně. Jestliže není daň uhrazena v daném termínu, tak daňovému poplatníkovi vyměří správce daně úrok z prodlení. Úrok z prodlení je upraven v § 252 daňového řádu. Povinnost uhradit úrok z prodlení vzniká za každý den prodlení, počítaje pátým pracovním denm následujícím po dni splatnosti až do den platby včetně. Výše úroku z prodlení odpovídá ročně výši repo sazby stanovené Českou národní bankou, zvýšené o 14 procentní bodů, platné pro první den příslušného kalendářního pololetí.

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

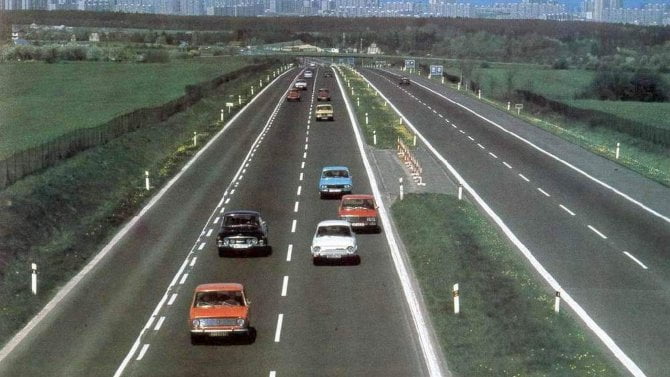

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme