I v daňovém přiznání za rok 2010 budou moci OSVČ uplatnit při splnění zákonných podmínek slevu na dani či položky snižující daňový základ. Slevy na dani jsou upraveny v § 35ba zákona o dani z příjmu. I když pro rok 2011 došlo ke snížení základní slevy na poplatníka o 1 200 Kč na 23 640 Kč, tak v daňovém přiznání za rok 2010 uplatní každý daňový poplatník (tj. i student nebo důchodce) základní slevu na poplatníka ve výši 24 840 Kč. Jak vysoké jsou další slevy?

- 24 840 Kč na manželku (manžela) žijícího s poplatníkem v domácnosti, která neměla za rok 2010 vlastní příjem vyšší než 68 tisíc Kč

- 2 520 Kč na invalidní důchod prvního nebo druhého stupně

- 5 040 Kč na invalidní důchod třetího stupně

- 16 140 Kč na průkaz ZTP/P

- 4 020 Kč na studenta

Praktické příklady

Velmi oblíbené je využívání výdajových paušálů, které jsou upraveny v § 7 zákona o dani z příjmu. Pro daňové účely roku 2010 zůstala většina výdajových paušálů zachována na úrovni roku 2009. Výdajový paušál se snížil pouze z 60 % na 40 % všem OSVČ, které mají příjmy z jiného podnikání podle zvláštních předpisů (např. herci, spisovatelé, auditoři, daňoví poradci, makléři…). Paušály se tak pohybují od 30 % (příjmy z pronájmu) po 80 % (příjmy ze zemědělské činnosti a z řemeslných živností). I při nulové daňové povinnosti musí OSVČ včas podat na FÚ daňové přiznání za rok 2010.

- OSVČ uplatňující pouze základní slevu na dani nezaplatí na dani z příjmu fyzických osob za rok 2010 ničeho až do zisku 165 600 Kč. Při uplatnění 60% paušálu může mít tedy živnostník příjem za rok 2010 až ve výši 414 000 Kč a na dani nezaplatí ničeho. OSVČ uplatňující 40% paušál může mít příjmy za rok 2010 ve výši 276 000 Kč.

- OSVČ uplatňující základní slevu na poplatníka a slevu na manželku (po celý rok pobírala pouze rodičovský příspěvek, který se do vlastního příjmu nezapočítává) neodvede na dani z příjmu za rok 2010 ničeho až do zisku 331 200 Kč. Při uplatnění 60% paušálu může tedy živnostník mít příjem za rok 2010 až ve výši 828 000 Kč. OSVČ uplatňující 40% paušál může mít příjmy za rok 2010 ve výši 552 000 Kč.

- OSVČ student uplatňující základní slevu na poplatníka a slevu na studenta neodvede na dani z příjmu ničeho až do zisku 192 400 Kč. Při uplatnění 60% paušálu může mít student OSVČ příjem za rok 2010 až do výše 481 000 Kč. Při uplatnění 40% paušálu neodvede na dani OSVČ student ničeho do příjmu 320 666 Kč.

- Důchodce pronajímající nemovitost uplatní v daňovém přiznání 30% paušál. Taky důchodci mohou uplatnit základní slevu na poplatníka ve výši 24 840 Kč. Až do příjmu z pronájmu ve výši 236 571 Kč za rok 2010 nebude důchodce-pronajímatel platit daň z příjmu.

Jak je to s nezdanitelnými položkami?

Oproti slevám na dani nezdanitelné položky nesnižují přímo daňovou povinnost, ale daňový základ. Podmínky pro uplatnění nezdanitelných položek jsou uvedeny v § 15 zákona o dani z příjmu. Mezi nezdanitelné položky patří i pro rok 2010 úroky z úvěrů. Původním záměrem Ministerstva financí bylo zrušit možnost odpočtu úroků z úvěrů, nakonec se však tuto změnu nepodařilo prosadit. OSVČ (i zaměstnanci) tak mohou i v daňovém přiznání za rok 2010 (ročním zúčtování daní) uplatnit odpočet úroků až do výše 300 tisíc Kč. Jaké jsou nezdanitelné položky a o kolik mohou maximálně snížit daňový základ (vždy je samozřejmě potřeba dodržet zákonné podmínky)?

- Dary. Hodnota daru musí být vyšší než 1 000 Kč, nejvíce může dar činit 10 % ze základu daně.

- Úroky z úvěru. I v daňovém přiznání za rok 2010 lze uplatnit odpočet zaplacených úroků až do částky 300 tisíc Kč.

- Příspěvky na penzijní pojištění. Od základu daně lze odečíst naspořenou částku nad 6 000 Kč ročně, a to až do 12 000 Kč. Maximální možný odpočet je tak uplatněn při pravidelné měsíční úložce 1 500 Kč (tj. 18 000 Kč za rok).

- Příspěvky na životní pojištění. Od základu daně lze odečíst částku do výše 12 000 Kč.

- Členské příspěvky zaplacené odborové organizaci. Poplatník daně musí být členem této organizace a nejvíce může odečíst 3 000 Kč.

- Úhrada za zkoušky ověřující výsledky dalšího vzdělávání. Nejvíce lze odečíst 10 000 Kč. Poplatník se zdravotním postižením 13 000 Kč a u poplatníka s těžším zdravotním postižením 15 000 Kč.

Praktický příklad

OSVČ pan Novák uplatňuje v daňovém přiznání tyto nezdanitelné položky: 35 000 Kč zaplacené úroky z úvěru, 12 000 Kč na penzijním pojištění a 12 000 Kč na životním pojištění. Celková výše nezdanitelných položek činí 59 000 Kč, což znamená, že OSVČ Novák odvede na dani z příjmu o 8 850 Kč méně (59 000 Kč ? 15 %), než kdyby si v daňovém přiznání nezdanitelné položky neuvedl.

- Vyzkoušejte kalkulačku daně z příjmů a pojistného pro OSVČ.

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

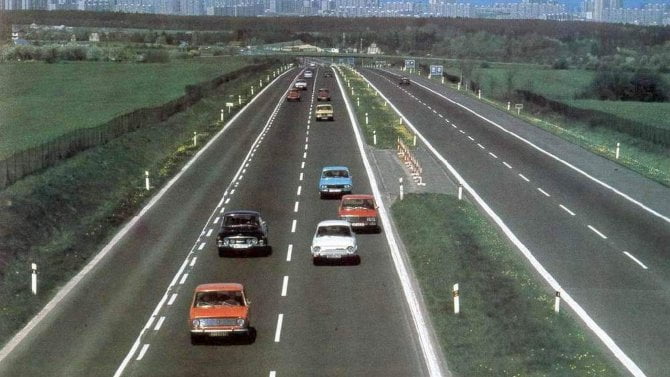

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme