Připravovaná novela má ráz dobrovolných i povinných změn požadovaných směrnicemi EU, vláda však využila této příležitosti i pro změny ve struktuře zákona. Které změny jsou ty nejdůležitější?

Institut ručení za neodvedenou daň odběratelem

Tento nový institut, který zákon o DPH dosud nezná, bude jistě plátcům daně povědomý z jiných zákonů, např. o dani z nemovitostí. Původním záměrem Ministerstva financí bylo zavést společnou a nerozdílnou odpovědnost dodavatele a odběratele za odvod DPH. Po řadě připomínek ze strany odborné veřejnosti i podnikatelů se do návrhu novely dostala poněkud obroušená verze, která pod pojmem ručení za nezaplacenou daň přináší povinnost odběratele zaplatit DPH na výstupu neodvedenou jeho dodavatele (§109), a to v těchto případech:

- pokud odběratel věděl nebo vědět mohl, že

- daň nebude dodavatelem úmyslně zaplacena

- dodavatel se úmyslně dostane do platební neschopnosti

- dojde ke zkrácení daně nebo vylákání daňové výhody

- pokud úplata za zdanitelné plnění je bez ekonomického opodstatnění zcela zjevně odchylná od obvyklé ceny.

Vzhledem k řadě námitek ke sporným bodům tohoto ustanovení (např. možnost prokázání, že „vědět nemohl“) umožňuje novela odběrateli dobrovolně zaplatit DPH rovnou na účet finančního úřadu (§109a). Při provádění této úhrady odběratel oznamuje finančnímu úřadu identifikaci zdanitelného plnění a dodavatele. V případě, že dodavatel daň uhradí v řádném termínu, vzniká odběrateli vratitelný přeplatek na dani. Tento postup sice do jisté míry zabezpečí odběratele před rizikem, že bude muset DPH hradit dvakrát (jednou dodavateli a podruhé finančnímu úřadu), nezabrání však negativnímu dopadu tohoto institutu na cash-flow a na vzájemnou důvěru mezi dodavatelem a odběratelem. Všem odběratelům vřele doporučujeme při navazování obchodních vztahů již dnes myslet na tento institut a smluvně řešit otázku (ne-)zaplacení DPH z faktur vystavených dodavatelem.

Vratky DPH při pohledávkách za dlužníky v insolvenčním řízení

Novela zákona o DPH nově umožňuje plátci daně vynárokovat zpět část DPH zaplacenou na výstupu v případě, kdy dlužník nezaplatil za poskytnuté plnění. Návrh prozatím upravuje pouze problematiku insolvenčních řízení, dle důvodové zprávy k návrhu ustanovení nového §44 bude fungování tohoto opatření po určité časové době vyhodnoceno a zváženo případné rozšíření i na další okruhy pohledávek.

Podmínky pro provedení opravy výše daně u pohledávek za dlužníky v insolvenčním řízení jsou následující:

- dlužník se nachází v insolvenčním řízení a insolvenční soud rozhodl o způsobu řešení jeho úpadku,

- pohledávka vznikla aspoň 6 měsíců před rozhodnutím soudu o úpadku a

- věřitel řádně přihlásil svoji pohledávku nejpozději ve lhůtě stanovené rozhodnutím soudu o úpadku, pohledávka byla zjištěna a v insolvenčním řízení se k ní přihlíží.

Opravu výše daně nelze provést u kapitálově či personálně spojených osob a u podnikatelů ve sdružení. Věřitel bude povinen vystavit a každému dlužníkovi doručit zvláštní opravný daňový doklad (§46), povede jejich evidenci a přiloží ji k daňovému přiznání včetně kopie všech opravených daňových dokladů. Lhůta pro provedení této opravy bude opět 3 roky od konce zdaňovacího období, ve kterém se uskutečnilo původní zdanitelné plnění. V případě, že dojde k úhradě pohledávky, bude věřitel povinen daň opět finančnímu úřadu doplatit.

Tuzemský „reverse-charge“

Dalším krokem, který vybočuje z rámce dosavadního fungování zákona o DPH (s výjimkou uplatnění zvláštního režimu při dodání zlata dle § 92a) je zavedení systému „reverse-charge“ na vyjmenované transakce uskutečňované českými plátci s místem plnění v České republice. Systém „reverse-charge“ zjednodušeně řečeno přenáší povinnost přiznat a odvést daň na příjemce, který může za splnění zákonných podmínek ve stejné chvíli uplatnit i nárok na odpočet daně. Výhodou tohoto systému je lepší cash-flow pro obě strany (dodavatel neplatí částku DPH státu, odběratel neplatí částku DPH dodavateli), snadnější postih v případě vyhýbání se daňové povinnosti, což je i důvodem zavedení těchto opatření.

Novela zavádí tuzemský „reverse –charge“ u těchto plnění:

- dodání odpadu a šrotu (vyjmenované kódy celního sazebníku dle přílohy č. 5 zákona o DPH)

- dodání emisních povolenek (časově omezená platnost do konce června 2015)

- poskytnutí stavebních nebo montážních prací (kód klasifikace produkce CZ-CPA 41 až 43; ustanovení bude platné až od 1. ledna 2012)

- dodání benzínu nebo nafty v množství větším než 1500 l na jednu dodávku

Použití systému „reverse-charge“ u dodání benzínu a nafty není v souladu s článkem 199 směrnice 2006/112/ES, a proto byla Česká republika povinna požádat o schválení použití tohoto režimu u Komise EU. Dle posledních informací Komise svůj souhlas České republice neudělila a ustanovení o použití systému „reverse-charge“ u dodání benzínu a nafty bude vypuštěno v průběhu legislativního procesu z textu novely.

Další změny

Mezi další změny navrhované v novele patří:

- změna při určování místa plnění u služeb organizace kulturní, sportovní aj. události

- zavedení nového „druhu“ zdanitelného plnění v případě uvedení do užívání majetku vytvořeného vlastní činností

- zrušení dobropisů a vrubopisů jako názvů pro daňový doklad a předefinování podmínek pro vystavování opravných daňových dokladů

- zavedení povinnost opravit základ daně a daň i při snížení daňové povinnosti

- změny v uplatňování nároku na odpočet daně v případě nesprávných či neúplných přijatých daňových dokladů

- prodloužení lhůty pro úpravy odpočtů u nemovitostí na 10 let

- zavedení mechanismu pro krácení nároku na odpočet daně při využívání majetku pro smíšené účely (ekonomická/neekonomická činnost), tj. zavedení dalšího koeficientu

- vyrovnávání nároku na odpočet daně se bude nově aplikovat na drobný majetek a zásoby, sledované období bude u tohoto majetku 3 roky

Autorka pracuje pro společnost Apogeo.

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

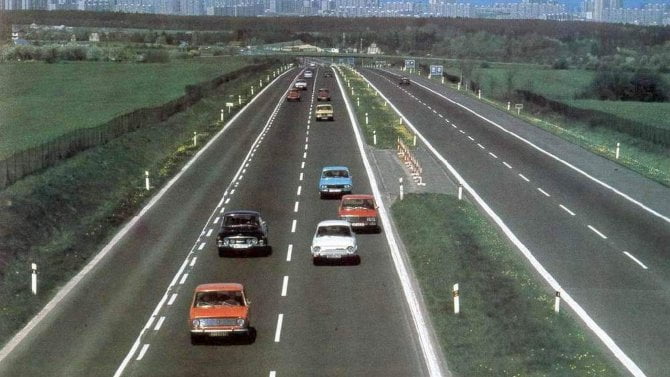

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme