Pokud jste vlastníkem solární elektrárny, čeká Vás v příštím roce celá řada změn. Následující článek shrnuje daňové aspekty solárních elektráren a očekávané daňové změny v této oblasti. Vzhledem k rozsáhlosti této problematiky jsme se zaměřili pouze na daňové aspekty týkající se právnických osob.

Provozování solárních neboli fotovoltaických elektráren představuje podnikání podle zvláštního právního předpisu, jímž je energetický zákon č. 458/2000 Sb. Pro tuto činnost je nutné vlastnit licenci pro výrobu elektřiny, která opravňuje k podnikání v tomto oboru a nahrazuje živnostenský list. Licence je vydávána Energetickým regulačním úřadem. Provozování solárních elektráren dále upravuje celá řada zákonů. Základní zákonný rámec upravující podmínky podnikání v energetických odvětvích a podporu výroby elektrické energie z obnovitelných zdrojů řeší dva klíčové zákony, č. 458/2000 Sb., energetický zákon a č. 180/2005 Sb., zákon o podpoře výroby elektřiny z obnovitelných zdrojů energie, a dále zejména vyhlášky Energetického regulačního úřadu. Dále je tato podnikatelská činnost podrobena několika daněmi:

Daň z příjmů

-

Osvobození od daně z příjmů: Solární elektrárny jsou obnovitelným zdrojem energie. V současné době jsou příjmy z této činnosti podle § 19 odst. 1 písm. d) zákona o daních z příjmů osvobozeny, a to v roce, kdy byla poprvé elektrárna uvedena do provozu, a v pěti bezprostředně následujících letech. Osvobození je automatické a provozovatel elektrárny o něj nemusí nějak speciálně žádat. Pokud se však chce provozovatel osvobození od daně vzdát, musí tuto skutečnost správci daně oznámit, a to nejpozději ve lhůtě pro podání daňového přiznání za zdaňovací období, v němž byla elektrárna uvedena do provozu.

Vláda v minulých týdnech schválila novelu zákona, která daňové prázdniny ukončí. Pokud tedy bude novela schválena parlamentem a podepíše ji prezident, půjde daňovou výhodu naposledy využít za zdaňovací období roku 2010. Konec daňových prázdnin bude platit i pro dříve zprovozněná zařízení a ne na pouze nové projekty, jak bylo původně zamýšleno.

Úprava má zmírnit zdražování elektřiny pro spotřebitele kvůli podpoře solárních zdrojů. -

Daňové odpisování: Daňový odpis stanovuje zákon o daních z příjmů jako maximální možnou částku, kterou lze uznat jako náklad (výdaj) na dosažení, zajištění a udržení příjmů („daňově uznatelný náklad“). Odpisy je možné zahájit kdykoliv je to pro poplatníka výhodné. Lze tedy doporučit, aby daňové odepisování elektrárny bylo zahájeno po uplynutí lhůty pro osvobození od daně z příjmů (v případě schválení novely zákona ve zdaňovacím období 2011).

U solárních elektráren je problematika daňových odpisů poměrně složitá. Musíme především rozlišovat, zda se jedná o elektrárnu na volném prostranství nebo na střeše budovy. - Solární elektrárna na volném prostranství: Pokud je elektrárna instalována samostatně na venkovní ploše, pak většinou, stejně jako její venkovní kabeláž od panelů k elektropřípojce, spadá do daňové odpisové skupiny č. 4, tj. s dobou odpisování 20 let. Samostatný solární systém elektrárny produkující střídavý nebo stejnosměrný proud patří do odpisové skupiny č. 3 s dobou odpisování 10 let. Pokud nejsou solární panely vybaveny systémem produkujícím střídavý nebo stejnosměrný proud, řadíme je do odpisové skupiny č. 2 s dobou odpisování 5 let.

-

Solární elektrárna na střeše budovy: Podle § 26 odst. 2 zákona o daních z příjmů se za samostatné movité věci považují nejen výrobní zařízení, ale i zařízení a předměty sloužící k provozování služeb a účelová zařízení a předměty, které s budovou nebo se stavbou netvoří jeden funkční celek, i když jsou s ní pevně spojeny. Při zatřídění takového druhu elektrárny do odpisové skupiny se postupuje podle Přílohy č. 1 k zákonu o daních z příjmů a určení příslušné odpisové skupiny záleží na konkrétním druhu hmotného majetku. Soubor movitých věcí se zařazuje podle hlavního funkčního předmětu.

V případě solární elektrárny instalovanou na střeše budovy, dojde k technickému zhodnocení budovy a také ke vzniku samostatné movité věci – fotovoltaického systému produkujícího střídavý nebo stejnosměrný proud. Tento systém pak bude spadat do odpisové skupiny č. 3 s dobou odpisování 10 let.

Daň z přidané hodnoty

Pokud je provozovatel elektrárny plátce daně z přidané hodnoty (dále DPH), bude odvádět DPH z veškeré elektřiny prodávané českým zákazníkům. Pokud využívá systém tzv. zelený bonus, bude rovněž odvádět DPH i z tohoto bonusu. Na druhé straně má plátce nárok na odpočet daně při výstavbě i provozování elektrárny. Plný nárok na odpočet daně může plátce uplatnit v tom případě, je-li elektrická energie využívána výhradně pro jeho ekonomickou činnost. Částečný nárok na odpočet může pak uplatnit v poměru odpovídajícím využití pro jeho ekonomickou činnost (pokud např. část energie spotřebuje pro osvobozené činnosti, část pro ekonomickou činnost), případně nárok na odpočet krátí koeficientem podle § 76 zákona o DPH, je-li elektrická energie využívána pro ekonomickou činnost jak s plným nárokem na odpočet daně, tak pro činnosti osvobozené od daně bez nároku na odpočet.

V souvislosti s výstavbou elektrárny je vhodné připomenout, že zahraničním dodavatelům a subdodavatelům může za určitých okolností vzniknout povinnost se registrovat k DPH v České republice nebo budou muset řešit problematiku vrácení DPH u zboží a služeb nakoupených v České republice od plátců DPH.

Daň z nemovitostí

Ministerstvo financí zveřejnilo v červnu 2010 informaci k solárním elektrárnám ve vztahu k dani z nemovitostí. Podle Ministerstva existují v České republice pouze dva typy konstrukcísolárních elektráren. Solární panely jsou umístěny buď na střeše budovy anebo samostatně na volném prostranství. Jsou-li solární panely či pásy umístěny na budovách, nejsou podle Ministerstva samotnými stavbami a budova je proto zdaňována standardním způsobem podle druhu a využití. Konstrukce umístěné na volném prostranství představují sice dostatečně mechanicky pevné, avšak rozebíratelné uložení, které umožňuje snadné odstranění nebo přemístění celé konstrukce, a proto tento typ nelze považovat za nemovitou stavbu podle ustanovení § 7 odst. 1 zákona č. 338/1992 Sb., o dani z nemovitostí, a není tedy předmětem daně ze staveb.

Vzhledem k tomu, že nelze předjímat směr dalšího vývoje této technologie, nemůžeme zcela vyloučit možnost budování solárních elektráren o velkém výkonu, jejichž nosné prvky by mohly být tvořeny např. betonovou konstrukcí, spojenou se zemí pevným základem. U těchto typů elektráren by potom bylo možno stanovit základ daně, tj. výměru půdorysu stavby podle § 10 odst. 1 zákona o dani z nemovitostí.

Daň z elektřiny

Daň z elektřiny je poslední z nově zaváděných ekologických daní. Správa daně je vykonávána celními orgány. Elektřinu pocházející ze sluneční energie je možné od této daně osvobodit v souladu s ustanovením § 8 odst. 1 písm. a) zákona č. 261/2007 Sb., části 47, o dani z elektřiny, jelikož je považována za ekologicky šetrnou.

Vláda vede v poslední době horlivé debaty na téma solárních elektráren. Je tedy možné, že nás čekají i další změny týkající se zdaňování v této oblasti. Jde například o možné radikální zvýšení daně z nemovitosti na půdu, na níž stojí solární elektrárny a dále možnost změny ekologické daně na uhlí, plyn a elektřinu.

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

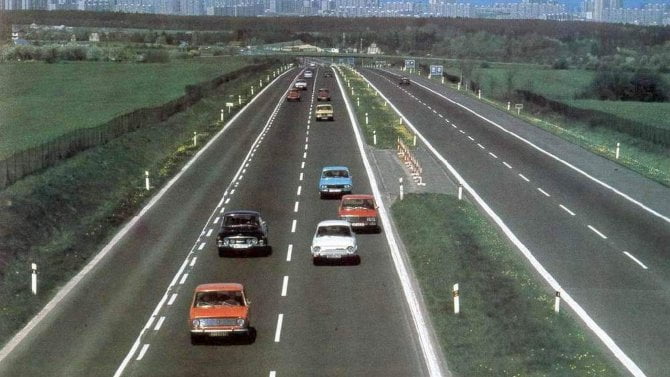

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme