Toto vítězství očekávané středopravé koalice ODS, TOP 09 a Věcí veřejných je pozitivním signálem pro podnikatelskou sféru - jak stávající, tak i nově začínající podnikatele. Přestože výsledky voleb daná nadpoloviční většina v PSP ČR zaručí pravicovým stranám, resp. očekávané pravostředové vládě ve spolupráci se středovými Věci veřejnými, možnost zabránit prosazení levicových slibů, které mohly výrazně devalvovat české podnikatelské prostředí, nebude ve finále vítězství pravého středu ničím relativně novým v rámci podnikatelské prostředí v ČR. Vítězství pravice ve volbách a očekávaná vláda ODS, TOP 09 a VV přesto nezpomalí využívání zahraničních společností. Podnikatelé a firmy budou vždy reálně zvažovat výhody daňové optimalizace při mimo Českou republiku.

Pravostředová vláda se bude vyznačovat, vzhledem ke svému složení a i v oblasti podnikání odlišným prioritám, kompromisní politikou v oblasti podnikání a podpory podnikání. Je otázkou, co vše bude moci ODS prosadit ze svého programu podpory podnikatelské sféry proti svým očekávaným koaličním partnerům z TOP 09 a především středových Věcí veřejných (odlišné pohledy na daně a případnou i výší DPH). Ve výsledku tedy nelze očekávat výrazné snižování daní a další podnikatelské zátěže a velmi nejistá je i prognóza ohledně opětovných změn v legislativě (např. platnost zákona o akciích na majitele – priorita VV). Očekávaná, výsledky voleb daná kompromisní politika pravostředové koalice, bude v důsledku znamenat, že se počty českých firem (ale i podnikatelů), které mají své sídlo mimo území ČR, budou postupně nadále zvyšovat – sice ale ne tak dramatickým počtem jako v případě vítězství levice. A to především z toho důvodu, že úroveň podnikatelského prostředí, stálost zákonů, jasná legislativa a vymahatelnost práva a též i výhodnější daňová soustava bude pro mnohé podnikatele daleko zajímavější, než je sázka na národní hrdost. Pojmy jako jsou „daňový ráj, daňová optimalizace či offshore“ budou tedy nadále součástí české ekonomiky.

Očekáváme, že se zájem o mezinárodní daňové plánování a anonymizace majetku bude nadále zvyšovat v následujících měsících a to bez ohledu na výsledky voleb. Dříve se o informace o možnostech čerpání výhod daňových rájů zajímali klienti, jejichž EBIT přesahoval pět milionů korun, aktuálně už registrujeme zájem prakticky všech podnikatelů i firem, jejichž benefit dosahuje jen k jednomu milionu. A to je už většina úspěšných podnikatelů nebo menších a středních firem.

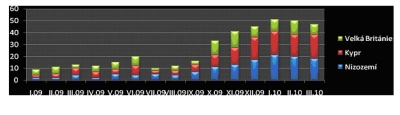

Samotné české podnikatelské prostředí zaznamenává zvýšený zájem o offshore lokality přibližně od druhé poloviny loňského roku, viditelný nárůst započal v září 2009, kdy se začala politická situace výrazně měnit s prvními odhady pro výsledky voleb pro předčasné volby v říjnu 2009, které byly nakonec zrušeny. Nejistota firem a podnikatelů, která se již tehdy násobila volebními odhady, vedla ke zvýšení poptávky po offshore lokalitách s cílem anonymizace a zajištění držby majetku – viz tabulka.

Tabulky: vývoj poptávky po společnostech v oblíbených lokalitách CY, UK, NL mezi ČR podnikateli

Masívní nárůst zájmu je patrný zejména v porovnání prvního kvartálu 2010 s prvním kvartálem 2009 – zde jsou jasným důvodem pro zvyšující se zájem o offshore lokality první volební odhady výsledků letošních voleb a zveřejnění volebních programů jednotlivých politických stran. Souběžně s tím snaha zákonodárců o prosazení zákonu o zákazu akcií na majitele (anonymní akcie) velmi výrazně zvyšuje poptávku podnikatelské sféry o služby mezinárodního daňového plánování a anonymizace (tedy ochranu soukromí vlastníků).

Proto není žádným tajemstvím, že mezi žádané lokality patří zejména Kypr, Nizozemsko, Seychely, Britské Panenské ostrovy a Velká Británie. Důvody pro umístění mateřských společností českých firem například na Kypru jsou velice jednoduché. Kyperské zákony totiž vedle anonymity vlastnictví přinášejí i další rozhodující benefity. Neuvalují žádnou srážkovou daň na vyplácené či přijaté dividendy a poskytují stabilní právní prostředí. Podstatným momentem je, že roste poptávka nejen po klasických lokalitách s příznivými daňovými režimy, ale i po regionech, jako je například Lucembursko, které poskytuje již několik desítek let spolehlivý právní a daňový systém pro fondy investorů. Kromě zmíněných daňových výhod a kontinuálního vývoje legislativy nabízí také vysokou míru mezinárodní ochrany investic.

Od počátku roku 2010 jsme též zaznamenali zvýšený zájem o evropské společnosti (SE). I tak je počet nových SE firem v roce 2010 doposud rekordní a o 20% vyšší než za srovnatelné období v loňském roce. Výhodou SE je, že oproti obchodním formám klasických společností nabízí SE možnost přesunout sídlo do zahraničí v rámci EU, aniž by došlo ke zrušení společnosti s likvidací a k přerušení právní kontinuity společnosti. Společnost se pouze začne řídit právem státu, kde bude umístěno nové sídlo. Toto umožňuje mimo jiné zvolit stát s nejpříhodnějšími podmínkami pro podnikání a s ohledem na daňové zatížení nebo nutnou administrativu. Tato varianta je pro mnohé velmi výhodná, protože ze svého původního mateřského centra může založením SE společnosti kdekoli v rámci EU udělat dceřinou společnost a své sídlo formálně přesunout mimo území ČR.

Co lze tedy očekávat v roce 2010?

Bez ohledu na výsledky voleb bude nadále růst poptávka nejen po lokalitách s preferenčními daňovými režimy (Kypr, Nizozemí, Velká Británie, USA) ale i po klasických offshore lokalitách (Seychely, BVI - Britské Panenské ostrovy, Belize). S ohledem na náklady potřebné pro zajištění offshore společnosti (které odpovídají nákladům na pořízení běžné české s.r.o.) využívají tyto společnosti nejen velcí korporátní klienti, ale už i běžní podnikatelé s CZK 3 mil EBIT.

Výsledky voleb, kdy bude vládnout nejspíše očekávaná středopravé koalice ODS, TOP 09 a VV, jsou jistě pozitivní zprávou pro české podnikatelské prostředí, stále zvyšující se zájem podnikatelské sféry po lokalitách s preferenčními daňovými režimy tyto výsledky ve své podstatě neovlivní.

Zatímco v roce 2009 sloužily offshore společnosti spíše k zakončování struktur, dnes se prodávají i samostatně. A to přestože avizované automatické výměny informací ani spontánní výměna informací mezi Českou republikou a dalšími zeměmi tyto tendence nijak negativně neovlivnila. Stejně tak kampaň o daňové amnestii spíše přilákala pozornost podnikatelů k tomuto tématu. I uzavírání bilaterálních dohod v rámci OECD mezi offshore lokalitami a státy jako třeba ČR nemají na vývoj podstatný vliv. Jde totiž o to, že jak MDP (mezinárodní daňové plánování), tak anonymizace vlastnictví jsou naprosto legitimní metody a proto i když dojde k výměně informací, klientů se to nedotýká.

Pro druhou polovinu roku 2010 očekáváme další nárůst zájmu z řad podnikatelů a firem v poptávce směrem k informacím k MDP (mezinárodní daňové plánování) a k lokalitám s preferenčními daňovými režimy. Tento nárůst bude jednoznačně dán, i přes fakt, že české podnikatelské prostředí nebude konfrontováno se změnami, které by nastaly v případě vítězství levice, stále zvyšujícím se podvědomím a informovaností o možnostech MDP a výhodách lokalitách preferenčních daňových režimů.

Vítězslav Hruška, manažer Trust Services

Test Fiat Panda La Prima: Styl za dobrou cenu a automat k tomu

Test Fiat Panda La Prima: Styl za dobrou cenu a automat k tomu

Test ojetiny: Možná se vyplatí nejít automaticky pro Škodu. Opel Insignia II je opomíjenou ojetinou za skvělé peníze

Test ojetiny: Možná se vyplatí nejít automaticky pro Škodu. Opel Insignia II je opomíjenou ojetinou za skvělé peníze

Tohle měla být Škoda pro chudé. Sagitta představovala zajímavý nápad, ale do série se nedostala

Tohle měla být Škoda pro chudé. Sagitta představovala zajímavý nápad, ale do série se nedostala

Na Slovensku nově může člověk dostat pokutu za rychlost, pokud poběží na autobus. Po chodníku se teď musí chodit a jezdit nanejvýš 6 km/h

Na Slovensku nově může člověk dostat pokutu za rychlost, pokud poběží na autobus. Po chodníku se teď musí chodit a jezdit nanejvýš 6 km/h

Test Volkswagen Caravelle Long 2.0 TDI 4Motion: Mikrobus do nepohody

Test Volkswagen Caravelle Long 2.0 TDI 4Motion: Mikrobus do nepohody