Jelikož se toto očekávání nenaplnilo, zajímají se o možnosti využití holdingových struktur nejen velké korporace, ale i podnikatelé, kteří se řadí spíše mezi středně velké a malé společnosti.

Zahraniční holdingové struktury jsou totiž základním kamenem mezinárodního daňového plánování a jejich vytvoření je přitom relativně rychlé a finančně dostupné. Mezi nejvyhledávanější lokality pro založení holdingové struktury patří Nizozemí, Kypr a Malta. Tyto země spojuje přívětivé daňové prostředí a stabilita právního systému.

Pro názornost uvedeme situaci, kdy společník v české společnosti, daňově rezidentní v České republice, chce její zisky využít pro své investiční záměry, primárně nesouvisející s činností a investičními záměry dané společnosti. S využitím zahraničních společností lze docílit daňově efektivní a legitimní struktury, která umožní rozvoj podnikatelských aktivit, distribuci případných podnikatelských rizik a účinné financování. Navíc v lokalitách, které patří mezi nejstabilnější právní systémy EU.

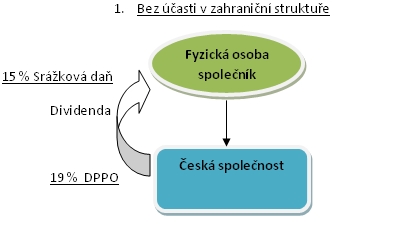

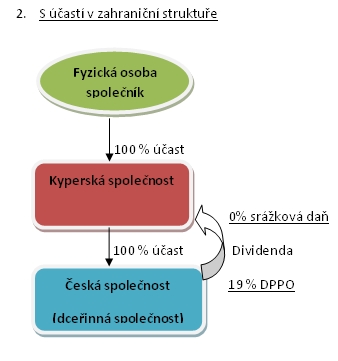

V takovém případě může dojít k následujícím scénářům:

V tomto případě dochází ke dvojímu zdanění. Nejdříve je zdaněn zisk na úrovni společnosti sazbou 19%. Následně při výplatě dividendy společníkovi je tato dividenda zdaněna srážkovou daní a to sazbou 15 %. Pokud bychom to vyjádřili číselně ve zjednodušeném modelu, pak společnost mající zisk před zdaněním 100 jednotek zaplatí daň z příjmů právnických osob ve výši 19 jednotek. Za zjednodušeného předpokladu, že by celý zisk po zdanění byl vyplacen ve formě dividendy (podílu na zisku) společníkovi společnosti, který je fyzickou osobou daňově rezidentní v ČR (např. dlouhodobě žije na území ČR), tak společnost odvede srážkovou daň ve výši 12,15 jednotek. To znamená, že finální částka, která se dostane ke společníkovi, činí 68,85. Tuto sumu by pak společník mohl použít pro své další investiční záměry. K fyzické osobě se tak dostává o 31,15 jednotek méně než je zisk společnosti před zdaněním.

V tomto případě dochází ke zdanění pouze na úrovni české společnosti sazbou 19 %. Srážková daň není v tomto případě sražena a to díky osvobození od daně. Na základě implementované směrnice EU jsou totiž dividendy, vyplácené českou společností mateřské společnosti sídlící na Kypru za splnění daných podmínek, osvobozeny od daně. Princip osvobození výplaty dividend od srážkové daně platí na Kypru i pro případ, že kyperská společnost vyplácí dividendy akcionáři, který není kyperským daňovým rezidentem.

Pokud bychom zde opět použili pro názornost konkrétní čísla, tak by tato varianta vypadala následovně. Česká společnost mající zisk před zdaněním ve výši 100 jednotek by uhradila daň z příjmů právnických osob ve výši 19 jednotek. Zisk po zdanění by tedy činil 81 jednotek. Za zjednodušeného předpokladu, že by celý zisk po zdanění byl vyplacen ve formě dividendy mateřské společnosti sídlící na Kypru. Česká společnost tedy fakticky vyplatila mateřské společnosti částku ve výši 81 jednotek. Tato částka pak může být využita pro další investiční záměry. V praxi to znamená, že v rámci struktury dochází k legitimní úspoře společnosti. S ohledem na další možnosti, které nabízí Kyperská republika kyperským společnostem (jako je například osvobození kapitálových zisků od daně z příjmů právnických osob, která standardně činí 10%), holdingová struktura přináší mnoho zajímavých příležitostí jak využít výhody mezinárodního zdanění. Jednou z možností je právě daňová optimalizace v případě výplaty dividend.

Autor pracuje pro společnost TRUST Services.

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

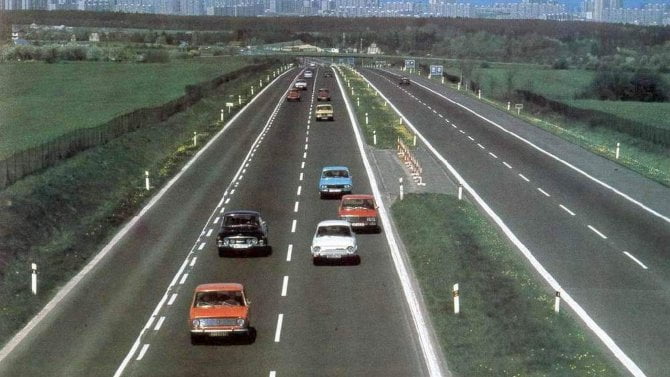

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme