Podnikání na internetu je v této době velmi zajímavé téma, které má jistě své volné místo na trhu. S touto problematikou jsou spojeny i různé účetní a daňové principy, které si mnohdy neliší od běžných kamenných obchodů, ale můžeme narazit i na některé odlišnosti.

Co je výhodnější - skutečné nebo paušální výdaje

Uvažujme tedy o zřízení e-schopu fyzickou osobou na českém webu a také na Ebay. com (de, uk..atd.). FO by prodávala kosmetiku nakoupenou v České republice, Polsku a Německu. Zatím by FO byla neplátce DPH, nepřesáhla by tedy obrat pro povinnou registraci v ČR, to je 1.mil za posledních 12 měsíců. Tedy takové menší podnikání. Mnoho dotazů je, jestli tato osoba může podnikat jako OSVČ a uplatňovat si výdaje procentem z příjmů, takzvaným paušálem. Uplatňování výdajů procentem z příjmů (pro rok 2010 zatím 60 %) bude u tohoto typu podnikání zřejmě méně výhodné než skutečné výdaje, kam se zahrne pořizovací cena zboží určeného k prodeji + další související náklady (telefony, kancelářské potřeby, obalový materiál, poštovné, cestovné, správa www stránek, poplatky internetových portálů ...).

V principu je tento způsob možný, ale domnívám se, že nevýhodný a do budoucna nekonkurenceschopný. Snad jediná výhoda je v tom, že tato osoba nemusí vést daňovou evidenci nebo účetnictví. Přesto bych této osobě doporučil vést si evidenci došlých faktur, plateb a stavu skladu v nákupních cenách, aby ke konci roku dokázala vyčíslit stav závazků, pohledávek a zásob, pro případ, že se rozhodnete přejít na skutečné výdaje.

Při uplatnění výdajů procentem z příjmů se pak daň vypočítá ze základu daně jako příjmy mínus 60% příjmů, tedy daňovým základem je 40% příjmů a daň je ve výši 15% (prozatím pro rok 2010). Při uplatňování skutečných výdajů bude základ daně zřejmě nižší.

Jaké další odvody musím čekat

Další odvod, který bude muset OSVČ platit, bude platba na sociální a zdravotní pojištění. Vyměřovacím základem je pak polovina daňového základu. Výše odvodu na sociální pojištění je ve výši 29,2 %, na zdravotní pojištění 13,5% z vyměřovacího základu. Při zahájení podnikání bude OSVČ platit alespoň minimální zálohy, (v roce 2010 je 1731 na soc.poj. a 1601 na zdrav.poj.) pro další roky vždy podle skutečnosti za uplynulý rok.

Kdy se registrovat k DPH

Dále však tato osoba nesmí zapomínat na povinnosti z hlediska DPH (stáhněte si formulář přiznání k DPH v Excelu). To především na limity, kdy se OSVČ stává plátcem DPH.

DPH – limit pro registraci

- při obratu nad 1 mil. za 12 kalendářních po sobě jdoucích měsících (povinnost registrace do 15 dnů po měsíci, kdy byl překročen obrat, pak se stává plátce od třetího měsíce po překročení obratu) nebo

- při pořízení zboží z EU v hodnotě nad 326 tis. v běžném kalendářním roce i v předchozím roce.

- jakmile se stane osoba v ČR plátcem DPH má pak další povinnosti při zasílání zboží do jednotlivých států EU. Pokud bude zboží nakupovat osoba z jiného státu EU, bude muset OSVČ evidovat navíc hodnotu zboží prodaného neplátci DPH v každém daném státě EU. Zde je nebezpečí, pokud prodej do státu EU přesáhne povolenou hodnotu, bude se muset v tomto každém státě zaregistrovat k DPH a v každém státě podávat přiznání k DPH. Limity pro každý stát EU jsou stanoveny v zákonech o DPH jednotlivých států. Lze říci, že limit pro většinu států EU je ve výši 35000 EUR, kromě Německa, Francie, Lucemburska, Nizozemí, Velké Británie a Rakouska, kde je limit 100 000 EUR.

Závěrem lze říci, pokud OSVČ bude prodej přes e-shop provádět v omezeném množství a nepřekročí limity pro registraci k DPH, je možné uplatňovat paušální výdaje procentem z příjmů podle § 7 odstavce 7 zákona o daních z příjmů.

Musím mít podnikatelský účet

K tomuto bude mít tato osoba zřízen podnikatelský účet (i když ani ten není podmínkou, stačí pak osobní účet – pro prokázání příjmů ).

Jestliže však podnikání v této oblasti by se mělo i do budoucna rozvíjet, rozhodně bude vhodné vést minimálně daňovou evidenci a evidence potřebné pro DPH, případně přejít na účetnictví.

Autor je ředitelem společnosti TaxPoint.

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

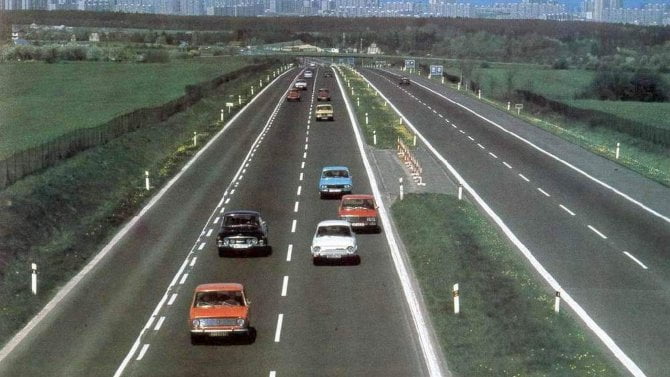

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme