V roce 2009 jsem si založil jako student živnostenský list, ale ještě jsem nazačal podnikat. Je nutné vyplnit daňové přiznání nebo stačí napsat čestné prohlášení, že podnikatelská činnost zatím nezačala? Je možné uplatnit náklady vynaložené v roce 2009 (při přípravě na podnikání) v daňovém přiznání za rok 2010?

Pokud jste neměl v roce 2009 zdanitelné příjmy přesahující 15 tis. Kč, ve smyslu ustanovení § 38g zákona o daních z příjmů (dále jen zákona), nemusíte podávat daňové přiznání. Stačí čestné prohlášení o této skutečnosti, čímž se ale zbavujete možnosti uplatnit Vámi popsané výdaje. Doporučuji podat daňové přiznání s vykázanou ztrátou, kterou uplatníte v následujících obdobích.

Prodal jsem nemovitost a nejsem osvobozen od daně z příjmu. Chci se zeptat, jestli mezi výdaje prokazatelně vynaložené můžu započíst úrok (poplatek) bance za předčasné splacení hypotečního úvěru?

Podle ustanovení § 10, odst. 5 zákona jsou "výdajem částky prokazatelně vynaložené na technické zhodnocení, opravu a údržbu věci, včetně dalších výdajů souvisejících s uskutečněním prodeje s výjimkou výdajů na osobní potřebu poplatníka". Úrok za předčasné splacení hypotečního úvěru může být takovým výdajem, pokud má přímou souvislost s prodejem nemovitosti.

V únoru 2009 jsem nastoupila z nemocenské na mateřskou. Na mateřské jsem dostala cca 70 tis. Kč. Poté mi zaměstnavatel proplatil dovolenou cca 35 tis. Kč a pak už jsem jen pobírala rodičovský příspěvek. Chci se zeptat, zda si za mě může manžel snížit daně, jako na vyživovanou manželku.

Obě Vámi uváděné částky se počítají do příjmů, slevu na dani na Vás si manžel neuplatní.

Můžete mi prosím říci, co vše si může syn odečíst? Hlavní činností - je student, vedlejší činnost - OSVČ - fotbalista.

Předpokládám, že na straně fyzické osoby - sportovce nejde o příjem ze závislé činnosti, ale o příjem podle § 7 zákona, tj. o příjem z podnikatelské nebo jiné samostatné výdělečné činnosti. Pak je možno uplatnit výdaje ve výší 60 % příjmů, přitom nezapomenout na případné nepeněžité příjmy, jako je bezplatné zajištění dopravy, maséra, rehabilitace, zvýšené zdravotní péče, bezplatné soustředění ap. Samozřejmě je dále možno uplatnit slevu na dani podle § 35ba zákona na poplatníka (24840 Kč ročně), na studenta (4020 Kč ročně).

V roce 2009 jsem byla jak změstanec (hlavní pracovní poměr) tak jsem pracovala na živnostenský list. Protože se firma dostala do insolvence, nebyly mi vyplaceny 2 měsíční mzdy. Uspokojení mzdových nároků vyplatil až úřad práce vč. odstupného. Mám si dát do příjmú jak čistou částku za odstupné tak i za ty 2 měsíce? Na výplatní pásce mám za ty dva měsíce ztržené jak daň tak ZP a SP za zaměstnance i za zaměstavatele. Ale jak mám záruku, že zaměstavatel tyto částky skutečně odvedl?

Do daňového přiznání zahrnete veškeré příjmy, tj. i dodatečně vyplacenou mzdu. Samozřejmě v superhrubé výši, skutečnost odvedení částek zaměstnavatelem nemá na toto vliv.

Od září roku 2009 podnikám a na živnostenském úřadě mi bylo řečeno, že jsem první rok podnikání osvobozená od daně. Účetní mi ale řekla, že to není pravda, že tohle zvýhodnění bylo již asi před dvěma lety zrušeno.

Zvýhodnění prvního roku podnikání spočívající v osvobození od daně není zákonem dáno.

Společnosti skupiny MARK & POOL, Mark&Pool s.r.o. a Mark&Pool Auditing, s.r.o. nabízejí komplexní služby ve spektru od účetního, daňového a ekonomického poradenství až po statutární auditing na úrovni obvyklé v zahraničí s ohledem na specifika České republiky. MARK & POOL tvoří tým poradců se znalostmi v rozličných oblastech auditingu, daňového, účetního, finančního a obchodního práva, kteří poskytují služby tuzemské a zahraniční klientele zejména s vazbami na Českou Republiku.

Jakým způsobem zahrnuji do daňového přiznání zisky z obchodování s akciemi?

Z dotazu předpokládám, že jde o fyzickou osobu a akcie nejsou v obchodním majetku. Především do základu daně podle §10 vstupují pouze prodej akcií, které nejsou osvobozené podle § 4 odst. 1 písm. w zákona. Podmínky osvobození není možno taxativně uvádět. Při zdanění prodejů nesplňujících podmínku osvobození pak jde o jeden druh příjmů, v rámci kterého se zjednodušeně uvedeno sečtou veškeré příjmy a výdaje, tj. obchody ziskové i ztrátové. Pokud by celkovým výsledkem měla být ztráta, je dílčím základem daně 0.

Pronajímám byt v osobním vlastnictví a nevím, zda inkaso z tohoto bytu, tedy zálohy na plyn, el., úklid atd. včetně příspěvku do fondu oprav patří do zdanitelných příjmů. Moje účetní si myslí, že příjem ke zdanění je vše, tzn. nájemné i poplatky. Mohu si pak snížit základ daně o 30% i ze záloh na poplatky?

Vámi uváděné příjmy jsou samozřejmě součástí příjmů z nájemného. Při uplatnění výdajů ve skutečné výši jsou pak i výdajem, takže ve výsledku zdaňujete rozdíl. Pokud neuplatníte výdaje ve skutečné výši, dáte do výdajů procento ze všech příjmů, tj. včetně inkasa.

V létě 2009 jsem v rámci dohody o zrušení a vypořádání spoluvlastnického podílu obdržela částku 780 000 Kč. Z toho musím zaplatit daň z převodu nemovitosti. Musím přiznat také peníze v dani z příjmu? Peníze jsem opět investovala do bydlení. Neextistuje osvobození od placení daně, když peníze opět investuji do bydlení?

U daně z příjmů není rozhodující použití prostředků, ale délka vlastnictví nemovitosti před prodejem. Osvobození zjednodušeně (§ 4 zákona) je za podmínek - nešlo o obchodní majetek - časový test 5 let, pokud tam poplatník neměl bydliště - časový test 2 roky, pokud tam poplatník měl bydliště.

Odvádí se z autorského honoráře či za poskytnutí práva používat licenci sociální a zdravotní pojištění? Existuje nějaký limit, do kterého je odvod sociálního a zdravotního pojištění osvobozen?

Vámi uváděné příjmy podléhaly odvodům zdravotního pojištění i v předchozích letech, od roku 2009 takový příjem zakládá i účast na důchodovém pojištění. Výjimkou jsou příjmy autorů za příspěvky do novin, časopisů, rozhlasu nebo televize plynoucí ze zdrojů na území České republiky, které jsou samostatným základem daně pro zdanění zvláštní sazbou daně (§ 36 zákona) za předpokladu, že úhrn těchto příjmů od téhož plátce nepřesáhne v kalendářním měsíci 7 000 Kč.

Jak vyplnit daňové přiznání za rok 2009? Byl jsem jednatelem společnosti s.r.o. s peněžitým vkladem 50 000 Kč, splaceným na 100 %. Dne 3.4. 2009 jsem podepsal smlouvu o převodu obchodního podílu za úplatu 500 000 Kč, která mi byla vyplacena v dubnu 2009. Celý rok pracuji jako zaměstnanec firmy, od které jsem dostal výše uvedenou úplatu. Nevím, jestli se z této částky odvádí daň a jakým způsobem mám provést daňové přiznání.

Převod obchodního podílu je příjmem podle § 10 zákona. Výdajem je nabývací cena, tj. ve Vašem případě zřejmě 50 tis. Kč. Tento příjem však může být od daně osvobozen a to přesahuje-li doba mezi nabytím a převodem dobu 5 let. Pokud není splněn časový test, podáte daňové přiznání, v němž uvedete kromě převodu podílu i příjmy ze závislé činnosti. Pokud je příjem osvobozen, přiznání se z tohoto titulu nepodává.

V roce 2009 jsme s manželem koupili společně byt, na kupní smlouvě jsme uvedení oba, spolu zde i bydlíme, ale já mám trvalé bydliště v jiném okrese. Máme úvěry ze stavebního spoření, je možné, abych si svoje úroky uplatnila v jeho daňovém přiznání, abych nemusela podávat sama daňové přiznání?

Vaše trvalé bydliště v jiném okrese není problém. Výklad ustanovení § 15 odst. 3 a 4 zákona je ale takový, že úrok může uplatnit pouze účastník smlouvy o úvěru. Protože manžel zjevně není účastníkem "Vaší" smlouvy, musíte úroky uplatnit sama.

Chtěla bych se zeptat jestli syn, který má osvč na grafické a počítačové služby a platí daně v řádném zaměstnání, musí za rok 2009 podávat nulové daňové přiznání, když z neměl z osvč žádný příjem ani výdej?

Případně podané přiznání by nebylo nulové, protože by obsahovalo veškeré příjmy, tj. včetně závislé činnosti. Toto však podávat nemusíte, pokud nevykazujete např. ztrátu, kterou by si dále uplatnil.

Autorem odpovědí byl Ing. Milan Tichý ze společnosti MARK & POOL.

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

Řidiči, držte si klobouky. V nadcházejícím roce se změní řada věcí. Víme, které to budou

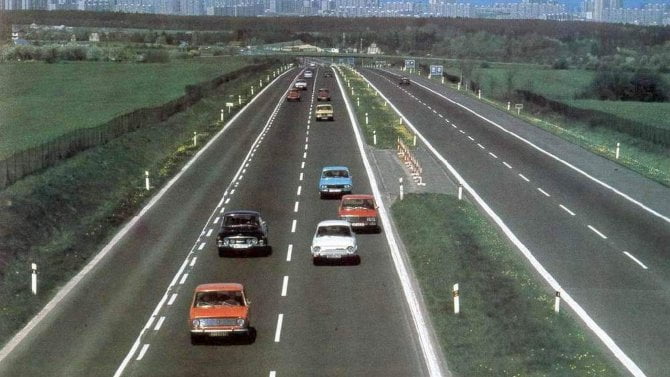

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Až budete stát v koloně na D1, můžete slavit. Dálniční propojení Prahy a Bratislavy se otevřelo před 45 lety

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test ojetiny: Levná vstupenka do Jaguaru klubu. XF II koupíte za super peníze

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Test Mitsubishi ASX 1.3 DI-T Instyle (2025): Levná normální auta pořád existují

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme

Československá hrdinka volantu: světově proslulé Elišce Junkové by bylo 125 let. Nezapomněli jsme